Il nostro sistema Paese sta attraversando una fase storica caratterizzata da continui mutamenti di scenario. Nel giro di tre anni le imprese e il sistema del credito si sono trovati ad affrontare gli effetti negativi di una serie di shock che hanno colpito in modo sequenziale il tessuto produttivo. Senza neanche il tempo di rimarginare pienamente le ferite provocate dalla pandemia, sulla nostra economia si sono abbattuti nuovi elementi di destabilizzazione, come la crisi delle materie prime, il conflitto russo-ucraino, lo shock energetico, e infine l’impennata dell’inflazione e il conseguente forte rialzo dei tassi di interesse. L’insieme di questi fattori sta generando un deterioramento dei fondamentali finanziari delle aziende provocando una riacutizzazione del rischio di credito. Facendo leva sui dati e algoritmi predittivi, in Cerved abbiamo quantificato i possibili impatti di queste crisi sul nostro sistema di imprese, identificato i segnali di allarme per il mondo del credito e sviluppato nuove tecnologie per supportare banche e imprese nella gestione preventiva del credito deteriorato.

I segnali di allarme

Dai dati di bilancio del 2022 emerge una frenata dei conti economici delle imprese. L’aumento dei costi delle materie prime e dei servizi ha prodotto impatti significativi soprattutto sulla redditività e sulla capacità delle imprese di generare cassa. In parallelo, si registra un peggioramento anche degli indici di sostenibilità dell’indebitamento delle imprese, particolarmente marcato per le PMI.

Ulteriori segnali negativi provengono dalle abitudini di pagamento delle aziende, che Cerved monitora attraverso Payline, una piattaforma che raccoglie flussi sui pagamenti di circa 3 milioni di imprese. Nel 1q 2023, i dati su termini concordati in fattura, giorni di ritardo e mancati pagamenti mostrano significativi rialzi.

Al momento questi segnali di allarme non si sono tradotti in un aumento delle chiusure di impresa, che anzi continuano a registrare riduzioni attestandosi su livelli ampiamente inferiori al pre-Covid (-35,4% vs 2019). Questa dinamica fa sì che imprese molto fragili da un punto di vista finanziario continuino ad operare sul mercato.

Un identikit delle imprese zombie

Nel contesto di incertezza macroeconomica che stiamo attraversando è importante monitorare le imprese in difficoltà per cogliere in anticipo possibili situazioni di criticità e di rischio. In questa prospettiva abbiamo approfondito il tema delle imprese zombie, mappando la loro presenza nel nostro sistema produttivo e studiandone caratteristiche finanziarie e ciclo di vita. Il concetto di impresa zombie, molto utilizzato nell’ambito della crisi dei debiti sovrani del 2012, ritorna ad essere centrale nell’attuale contesto di gestione economica del post-pandemia.

Il termine deriva dalla letteratura economica3, che identifica come zombie aziende molto indebitate che non sono capaci di ripagare i costi del debito attraverso i profitti correnti, e la cui sopravvivenza dipende quindi dai termini di pagamento concessi dai loro creditori (privati o pubblici). L’incidenza di questo fenomeno comporta una serie di esternalità negative per il sistema economico: è infatti associata a fenomeni quali distorsioni nell’allocazione del credito con conseguente congestionamento che disincentiva l’accesso al credito di imprese sane e meritevoli4, aumenti del costo del denaro e stagnazione del dinamismo e della produttività.

In Cerved abbiamo sviluppato degli algo che – sulla base dei dati storici di bilancio, degli score di rischio e delle informazioni sullo stato di attività – consentono di individuare le imprese zombie che attualmente operano nel nostro sistema e di monitorarne il ciclo di vita.

Dai nostri dati risultano attualmente 23mila aziende zombie nel sistema Paese5, complessivamente esposte finanziariamente per 130 miliardi di euro. I settori con maggior presenza di zombie sono i servizi e le costruzioni. L’indebitamento medio delle imprese zombie è di 5 milioni di euro, con un’esposizione finanziaria mediamente più elevata nell’industria, nelle utility e nelle regioni del Centro.

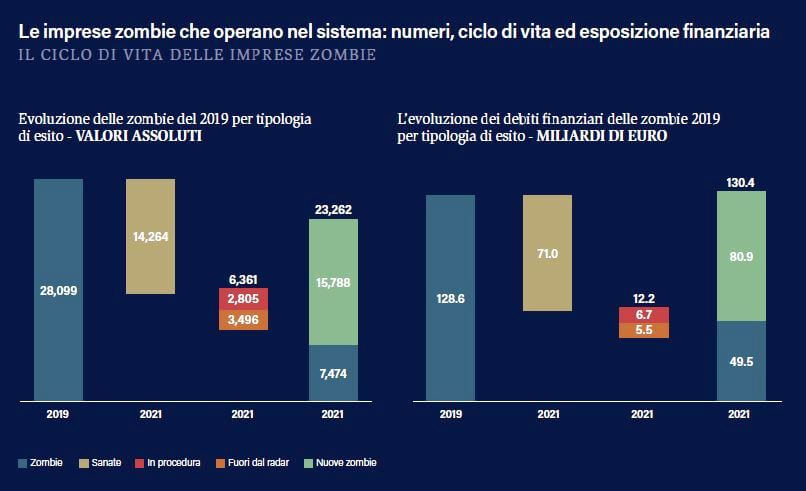

Analizzando dati storici, è stato possibile ricostruire, per le imprese che risultavano zombie nel 2019, il ciclo di vita nel biennio successivo in base alla tipologia di esito. In base ai dati, delle circa 28 mila zombie del 2019, quelle uscite dal mercato nel 2020-21 a seguito di una procedura grave o non più attive sono il 22,6%. Oltre un quarto (26,6%) invece hanno mantenuto lo status di zombie, mentre nell’ultimo anno sono entrate nel perimetro oltre 15 mila nuove zombie. Un dato sorprendente è la grande mobilità all’interno e all’esterno del perimetro di zombie, che evidenzia la natura non irreversibile di questo status: oltre il 50% delle 28 mila imprese classificate come zombie nel 2019 risultano sanate nel 2021.

In termini di esposizione finanziaria, i debiti con le banche delle imprese zombie sono pari a oltre 130 miliardi di euro, in crescita dell’1,4% rispetto al 2019, per effetto degli 80 miliardi d’indebitamento delle nuove zombie. Dall’altro lato, i volumi di crediti in sofferenza delle zombie sono 12,2 mld di euro di debiti.

Nuove tecnologie per navigare in acque turbolente

Dai dati che abbiamo analizzato emergono due elementi importanti: il primo è che, nel contesto di una riacutizzazione dello scenario di rischio, le imprese zombie rappresentano un canale di esposizione sistemica non trascurabile che deve essere monitorato per la significatività dei potenziali impatti; il secondo – per certi versi più sorprendente – è la non irreversibilità dello status di zombie, che può essere legato a shock idiosincratici o a crisi temporanee, elementi che possono essere affrontati con successo tramite una modalità di gestione del credito proattiva ed efficace.

In questa prospettiva, diventa fondamentale per gli operatori del credito dotarsi di strumenti che consentano d’intercettare tempestivamente i segnali di crisi nelle aziende e di discriminare, in base al caso specifico, la sostenibilità finanziaria del debitore, ed eventualmente la tipologia di problema e le modalità più appropriate di risoluzione.

Le nuove tecnologie algo-driven e l’intelligenza artificiale sono sempre più in grado di offrire soluzioni che consentono di automatizzare questo processo e di ottimizzare il processo di lending in tutte le sue fasi. Nell’ambito della gestione dei crediti deteriorati, è possibile modellare algoritmi predittivi che – sulla base dell’integrazione dei dati sui debitori con altri set informativi – stimano con grande precisione le capacità di recupero e di ritorno in bonis per ogni singola posizione riducendo in maniera significativa i costi di gestione del portafoglio. I nuovi modelli di gestione del credito deteriorato, pur non rinunciando alle competenze e alla capacità di raccogliere informazioni e insight da parte degli operatori (mondo analogico), integreranno tali componenti in processi decisionali che sfrutteranno sempre più dati e algoritmi (mondo digitale), per guidare la scelta della strategia gestionale che massimizza il valore per il creditore.

L’introduzione dell’intelligenza artificiale e l’automatizzazione del processo di lending garantirà una gestione più rapida e agevole di tutti i nodi critici legati al ciclo di vita del credito (pre-screening, credit scoring, affordability, ecc.), abbattendo il cost-to-serve e permettendo agli istituti di allocare il credito minimizzando il rischio.

Per approfondire: 1 Cerved, Rapporto PMI, nov 2022. 2 Cerved, Le abitudini di pagamento delle imprese italiane, lug 2023. 3 Schivardi et al. (2022), Credit misallocation during the European financial crisis, “The Economic Journal “, 132.641 (2022): 391-423. 4 Banerjee R., Hofmann B. (2018), The rise of zombie firms: causes and consequences, BIS Quarterly Review. 5 Cerved, Anatomia delle Imprese Zombie: consistenze, ciclo di vita ed esposizione finanziaria, apr 2023