È un momento molto positivo per le banche italiane che registrano conti da record, a cui fa seguito tuttavia, la scelta di aumentare dividendi e buyback a discapito del credito ai privati. La denuncia proviene dal sindacato bancario First Cisl, che nel suo ultimo studio ha passato in rassegna i bilanci 2023 dei primi cinque gruppi italiani: Intesa Sanpaolo, Unicredit, Mps, Banco Bpm, Bper.

Si privilegiano gli azionisti, ma si riduce il credito

La maggiore disponibilità di capitale registrata nel 2023 si è tradotta in ‘premi’ per gli azionisti. Si è scelto invece di ridurre il credito del 4,2%. Dunque le banche, secondo First Cisl, non redistribuiscono la ricchezza e non contribuiscono allo sviluppo del territorio quanto potrebbero. Nel confronto tra sistemi bancari, per il supporto al tessuto produttivo – fa notare l’analisi – assume rilievo il rapporto credito/Pil. A questo proposito i dati della Banca dei regolamenti internazionali evidenziano per l’Italia un valore al 30 giugno 2023 del 123% a fronte di un dato Ue tra 150% e 160%. Un fenomeno che affonderebbe le proprie motivazioni anche nel timore di accumulare NPL degli istituti di credito italiani.

“La contrazione del credito in Italia desta preoccupazione” commenta il segretario generale First Cisl Riccardo Colombani. “Anche in Europa i prestiti frenano, ma il rallentamento è molto marcato. Il rialzo dei tassi ha influito negativamente sulla domanda di credito da parte delle imprese, spinte a ricorrere in prima battuta ai fondi propri, ma il dato italiano si spiega anche con la bassa tolleranza del rischio delle nostre banche”.

Un timore ingiustificato secondo il sindacato. “L’alta qualità del portafoglio crediti e il tasso di decadimento dei prestiti più basso degli ultimi venti anni, insieme all’eccedenza di capitale – prosegue Colombani – rendono evidente che ci sono tutte le condizioni affinché le banche possano svolgere una funzione anticiclica a sostegno dell’economia italiana, in una fase in cui servono investimenti ingenti per assicurare la transizione ecologica dei sistemi produttivi”.

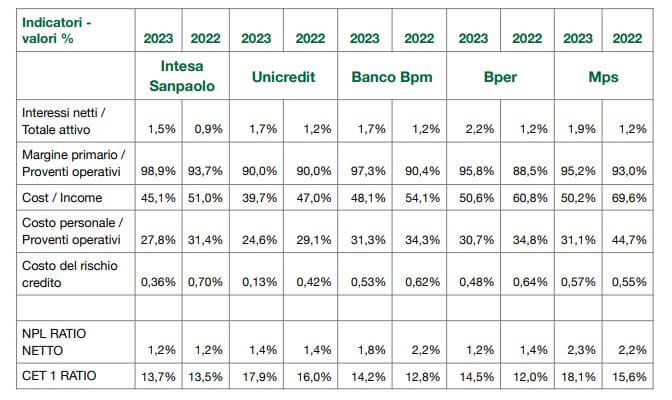

La qualità del credito – evidenzia il report – è in miglioramento. L’npl ratio netto – sottolinea lo studio del sindacato – è in calo all’1,4% dall’1,5% e anche gli Stage 2 risultano in riduzione al 12,3% (dal 13,4%). Il costo del credito si dimezza allo 0,31%, con un’incidenza delle svalutazioni sui proventi operativi che passa dal 12,4% al 5,5%.

Crescono i dividendi

Agli azionisti dei primi cinque gruppi bancari italiani, dunque, – rivela l’analisi – verranno distribuiti oltre 17 miliardi, ammontare pari a oltre il 10% del patrimonio netto complessivo delle 5 big. Ciò nonostante la patrimonializzazione resta in crescita, con il Cet1 ratio che rispetto ad un anno fa sale al 15,7% dal 14,5%, in surplus sui minimi regolamentari di 50 miliardi. Il forte aumento della redditività, con il Roe arrivato al 13,2%, è frutto dell’impennata dei tassi, che ha sospinto il margine di interesse del 45%, mentre le commissioni nette hanno subito una lieve contrazione del 2,4%. Ma i risultati record del 2023 si spiegano anche con l’aumento del margine primario per dipendente (+ 27%) e con l’incremento del risultato lordo di gestione per dipendente (+ 41,4%), mentre il costo del personale sui proventi operativi si abbatte al 27,3% (dal 31,8%). Continua la discesa del cost/income, che si riduce di oltre 7 punti percentuali al 44,1%, dato sensibilmente inferiore ai maggiori gruppi europei (cost/income medio al 54,2%).