La clientela delle banche è in difficoltà a gestire l’indebitamento finanziario con i tassi in aumento. Da gennaio dello scorso anno a due mesi fa, le sofferenze bancarie riconducibili alle aziende sono cresciute del 7%, salendo a 17 miliardi e 300 milioni a 18 miliardi e mezzo. A rilevarlo è l’ultimo rapporto mensile sul credito di Unimpresa, che ha elaborato dati statistici della Banca d’Italia. Si tratta – secondo l’associazione di categoria delle micro, piccole e medie imprese – di una delle conseguenze dopo un anno di costo del denaro sempre in crescita.

Sofferenze nette in aumento, in calo quelle lorde

Aumenta il credito deteriorati: le sofferenze nette delle banche, quelle non coperte da garanzie reali, sono aumentate di 2,1 miliardi (+14,18%), da 15,3 miliardi a 17,5 miliardi, mentre sono calate di 144 milioni (-0,47%) le sofferenze lorde, passando da 30,3 miliardi di gennaio 2023 a 30,2 miliardi di gennaio 2024. Unimpresa attribuisce queste variazioni alla politica monetaria restrittiva della Bce.

In generale, sono diminuite, su base annua, le sofferenze di famiglie e PA mentre in crescita sono quelle delle imprese. Più in dettaglio le sofferenze delle famiglie sono scese di 1 miliardo (-10,55%), da 9,6 miliardi a 8,6 miliardi; quelle delle imprese familiari sono diminuite di 252 milioni (-11,48%), da 2,1 miliardi a 1,9 miliardi; in discesa anche quelle riferibili a pubblica amministrazione, fondi, assicurazioni e onlus, passate da 1 miliardo e 203 milioni a 1 miliardo e 137 milioni con una variazione negativa di 66 milioni (-5,49%). I crediti deteriorati riconducibili alle aziende, invece, sono cresciuti di 1,1 miliardi (+6,87%), da 17,3 miliardi a 18,5 miliardi. Il rapporto tra le sofferenze nette e il totale degli impieghi al settore privato è peggiorato, passando dall’1,16% all’1,36%. Lo stesso vale per il rapporto tra le sofferenze lorde e il totale degli impieghi al settore privato, che è passato dal 2,29% al 2,36%.

Giù i prestiti a famiglie e imprese

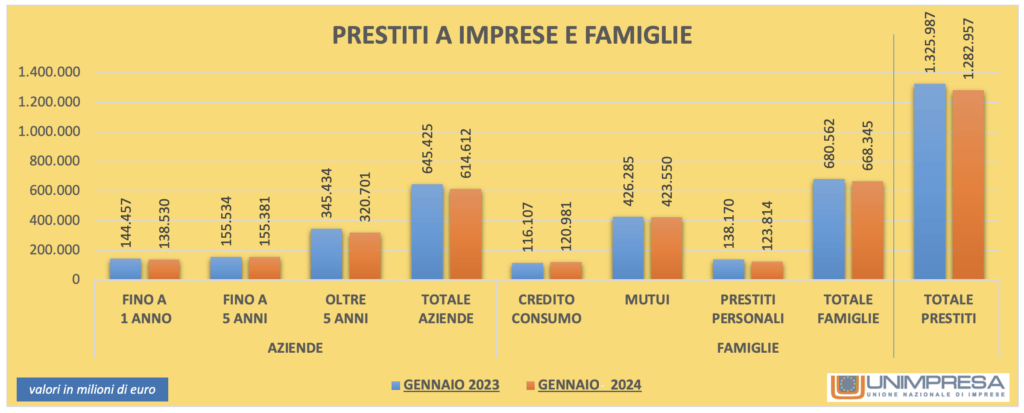

Nello stesso periodo inoltre – secondo il report – sono crollati di 43 miliardi, a un ritmo superiore a 3 miliardi al mese, i prestiti bancari destinati alle imprese e alle famiglie. Nell’ultimo anno gli impieghi delle banche ai privati sono crollati di 49,1 miliardi (-3,25%), calando dai 1.325,9 miliardi di gennaio 2023 ai 1.282,9 miliardi di gennaio 2024 (dati che tuttavia non tengono conto delle cartolarizzazioni di prestiti, vale a dire impieghi in buona parte deteriorati ceduti a società veicolo o specializzate per essere trasformati in obbligazioni). I prestiti destinati alle aziende sono passati dai 645,4 miliardi di gennaio 2023 ai 614,6 miliardi di gennaio scorso, con una diminuzione di 30,8 miliardi (-4,77%). Sono diminuiti sia i finanziamenti a breve termine (fino a 1 anno di durata), sia quelli di lungo periodo (con scadenza superiori a 5 anni). Fermo il credito di medio periodo (fino a 5 anni), calato di soli 153 milioni (-0,10%) da 155,5 miliardi a 155,3 miliardi.

Cresce il credito al consumo

Sul fronte delle famiglie, cresce il credito al consumo ad un ritmo inferiore rispetto al passato: l’aumento è di 4,8 miliardi (+4,20%), da 116,1 miliardi a 120,9 miliardi. Cala il mercato dei mutui, con lo stock che è passato da 426,2 miliardi a 423,5 miliardi con una variazione negativa di 2,7 miliardi in 12 mesi (-0,64%): la caduta dei prestiti per la casa comporta ricadute su molti altri comparti, non solo per quanto riguarda le compravendite di immobili, ma anche per settori come l’edilizia, la produzione e vendita di mobili e arredamenti, i trasporti e altri servizi connessi.