Come si è svolto il primo trimestre del 2024 per le banche italiane? Monte dei Paschi di Siena ha registrato una crescita dell’ utile del del 41%, che tocca quota 333 milioni. Sul versante NPL invece, l’amministratore delegato Luigi Lovaglio si mostra sereno: “non vediamo segnali di peggioramento del portafoglio dei non performing” ha affermato rivolgendosi agli analisti, tuttavia sono cresciute le inadempienze probabili nei suoi bilanci. Il suo NPE ratio netto è al 2,3, quello lordo al 3,7%.

Guardando i dati si evince che i crediti deteriorati lordi di MPS salgono a 3,6 miliardi, l’esposizione netta a marzo 2024 è di 1,8 miliardi, mentre era a 1,6 miliardi a marzo 2023, esattamente un anno prima. Al 31 marzo 2024 la percentuale di copertura dei crediti deteriorati si è attestata al 49,5%, in crescita rispetto al 31 dicembre 2023 (pari al 49,1%). La dinamica è riferibile alle inadempienze probabili (il cui coverage passa dal 37,6% al 37,8%); in lieve riduzione, invece, la percentuale di copertura delle sofferenze (che passa dal 68,1% al 67,8%) e dei finanziamenti scaduti deteriorati (che passa dal 21,7% al 21,3%).

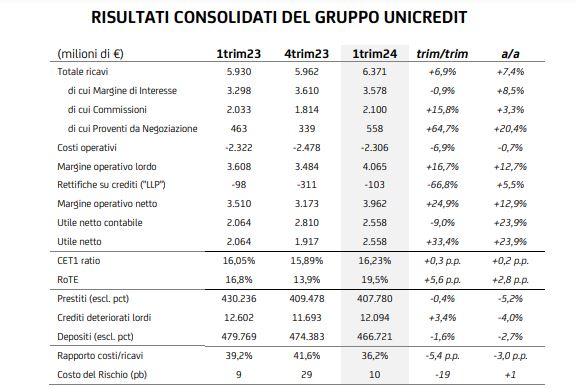

Quello di Unicredit è stato un ottimo trimestre per quanto riguarda l’utile netto, che raggiunge 2,6 miliardi di euro, in crescita di circa il 24% rispetto allo stesso periodo dell’anno 2023. Per quanto riguarda gli NPL invece, la banca di piazza Gae Aulenti, che negli scorsi mesi stava ipotizzando di affidare in via esclusiva la gestione dei propri crediti deteriorati a Prelios, le esposizioni deteriorate lorde si sono attestate a 12,1 miliardi nel primo trimestre dell’anno, generando un rapporto tra crediti deteriorati lordi e totale crediti lordi del 2,7%. Invece le esposizioni deteriorate nette si sono attestate a 6,6 miliardi, con un rapporto tra esposizioni deteriorate nette e totale crediti netti del 1,5%. Il rapporto di copertura sulle esposizioni deteriorate è stato del 45,5%.

Tra le banche che portano a termine il primo trimestre dell’anno con un utile netto degno di nota anche Credem, che tocca 160,9 milioni di euro (+19,4%). L’istituto, considerato il più solido a livello europeo ed il migliore in Italia dal punto di vista della stabilità vanta NPL al minimo. La solidità è confermata anche dalla bassa incidenza dei crediti problematici. In base ai dati trimestrali, il rapporto tra crediti deteriorati netti (NPL netti) e impieghi netti si è attestato allo 0,8%. Mentre invece il rapporto tra crediti problematici totali lordi e impieghi lordi (NPL Ratio) si attesta al 2,0% (2,11% a fine marzo 2023) a fronte di una media delle banche significative italiane del 2,7%, e 2,3% della media delle banche europee.

Infine Banco Bpm: il suo utile netto, a fine marzo, è stato di 370 milioni (+40% rispetto allo stesso periodo del 2023). Per quanto riguarda i crediti deteriorati il suo NPE Ratio lordo è in ulteriore calo, al 3,3% (era 3,5% a fine 2023 e anche al 4,2% del 31 marzo 2023). Va giù anche l’NPE Ratio netto, che si attesta all’1,7%. La banca fa notare che i suoi crediti deteriorati lordi sono in calo, a 3,6 miliardi. A fine 2023 erano a 3,8 miliardi. Un risultato – si legge in una nota – raggiunto “grazie alla consolidata strategia di derisking che ha permesso di ridurre l’aggregato di 1,1 miliardi su base annua”. I dati sulla qualità del credito sembrano incoraggianti: gli stock di crediti deteriorati netti sono pari a 1,8 miliardi: -5,0% rispetto a fine 2023 e -22,3% su base annua.

Le esposizioni nette deteriorate (sofferenze, inadempienze probabili ed esposizioni scadute o sconfinate) ammontano al 31 marzo 2024 a 1,8 miliardi di euro. In particolare, le sofferenze nette sono 0,6 miliardi, in flessione del 3,0% rispetto al 31 dicembre 2023 e del 17,3% su base annua; le inadempienze probabili nette 1,1 miliardi, in calo del 6,4% rispetto a inizio anno e del 26,7% su base annua e le esposizioni scadute nette pari a 67 milioni (erano 67 milioni al 31 dicembre 2023 e 48 milioni al 31 marzo 2023). L’incidenza delle esposizioni deteriorate rispetto al totale degli impieghi al netto delle rettifiche di valore è in calo all’1,7% rispetto all’1,8% del 31 dicembre scorso e al 2,1% del 31 marzo 2023.

L’indice di copertura dell’intero aggregato dei crediti deteriorati si attesta al 50,5% (50,4% al 31 dicembre 2023 e 51,4% al 31 marzo 2023). In maggior dettaglio, al 31 marzo 2024 il grado di copertura risulta essere per le sofferenze al 60,7%, per le inadempienze probabili 43,4% e per le esposizioni scadute 26,1%. L’indice di copertura delle esposizioni in bonis è pari allo 0,41%, in linea con il dato del 31 dicembre 2023 (0,40% al 31 marzo 2023).