Durante il primo decennio dell’unione bancaria si è rafforzata la resilienza delle banche europee e i rischi sono stati ridotti. Ora gli istituti sono meglio capitalizzati e ci sono strumenti migliori per prevenire e gestire le situazioni di stress. Tuttavia il cambiamento climatico, la digitalizzazione e la situazione geopolitica sono fonti di rischio che richiedono aggiustamenti strutturali. A sostenerlo è Claudia Buch, la responsabile della vigilanza bancaria Bce, la quale ha appena presentato all’Eurogruppo, la sua valutazione della situazione del settore bancario.

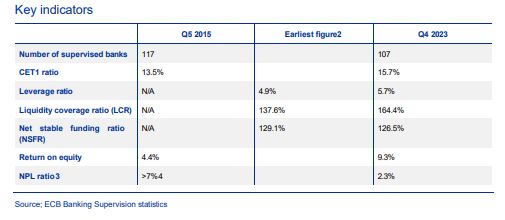

La qualità del capitale regolamentare – ha affermato – è al massimo: a fine 2023 la media del CET 1 ponderato per il rischio era al 15,7%, in rialzo dal 13,5% del 2015: ciò permette di assorbire le perdite immediatamente quando si verificano. La liquidità è al di sopra dei requisiti. Il ratio di copertura, che misura se le banche hanno asset liquidi sufficienti per periodi di stress di breve termine, era al 164,4% a fine 2023 mentre il ratio di finanziamento netto stabile era al 126,5%. La profittabilità è aumentata a causa degli alti tassi di interesse con un “return on equity” al 9,3% nell’ultimo trimestre 2023.

Le tasse sugli utili minacciano la resilienza bancaria

Già a febbraio scorso la presidente del Consiglio di vigilanza aveva affermato che tra le priorità della Bce ci fosse quella di “rafforzare la resilienza delle banche”, sottolineando come ci fossero ancora “carenze nella governance interna e nei controlli del rischio che devono essere affrontate”. Oggi, secondo la sua valutazione, la qualità degli asset è “migliorata in misura significativa”: il ratio di Npl, che era al 7% nel 2015 è sceso al 2,3% nell’ultimo trimestre 2023. Le banche “hanno anche beneficiato di un significativo sostegno fiscale e monetario che ha mitigato l’impatto degli choc sui loro bilanci. A differenza di una tipica recessione, la recessione causata dalla pandemia non ha portato ad un aumento delle insolvenze aziendali o delle perdite”.

Secondo Claudia Buch l’analisi retrospettiva adottata per gli indici di capitale e liquidità non è sufficiente: ma va integrata “da un’analisi approfondita dei rischi nuovi o emergenti, non catturati dai modelli di rischio esistenti”. I rischi delle banche possono aumentare a causa delle esposizioni dirette verso paesi o settori colpiti da choc geopolitici, ma anche a causa degli effetti a catena di una crescita debole, del deterioramento della fiducia degli investimenti o di maggiori pressioni inflazionistiche. Inoltre, l’escalation delle tensioni geopolitiche “potrebbe comportare una maggiore volatilità dei mercati finanziari e innescarecorrezioni dei prezzi degli asset”.

La Bce indica inoltre che “le prospettive di redditività a lungo termine potrebbero deteriorarsi se i costi di finanziamento aumentano, la crescita dei prestiti si indebolisce o si materializzano perdite. Finora, i tassi di interesse più elevati non sono stati del tutto trasferiti ai tassi di deposito. Tuttavia, la pressione competitiva sui depositi potrebbe portare a una trasmissione più forte e quindi a costi di finanziamento più elevati per le banche. La capacità di trasferire costi più elevati ai clienti sotto forma di tassi di interesse più elevati sui prestiti può essere limitata dalla debole domanda di prestiti”. Inoltre, ha ammonito Buch “le tasse sugli utili bancari o le misure amministrative sui tassi di interesse possono indebolire la redditività e la resilienza delle banche”.

Gli immobili commerciali sotto la lente Bce

Le priorità della Vigilanza bancaria Bce nei prossimi anni sono dunque: i rischi macroeconomici e geopolitici, il cambiamento climatico e l’impatto della digitalizzazione. La Bce – nel proprio report – evidenzia la necessità delle banche di monitorare attentamente i rischi emergenti nei loro portafogli. Particolare attenzione è rivolta alle esposizioni nel settore immobiliare, dato l’attuale deterioramento dei prezzi degli immobili commerciali nella zona euro. L’obiettivo è garantire che le banche effettuino monitoraggi adeguati del rischio e facciano sufficienti accantonamenti per le perdite sui prestiti. La Bce sta intensificando il monitoraggio dei rischi legati al settore immobiliare commerciale, in particolare per le banche con significative esposizioni in Paesi con correzioni di mercato. Inoltre, sta chiedendo agli istituti di credito con esposizioni in Russia di accelerare i propri sforzi per ridurre il rischio e uscire dal quel mercato.

L’indice dei prezzi degli immobili commerciali nell’Eurozona, infatti, è sceso, minando le valutazioni delle garanzie bancarie. Questa situazione potrebbe portare a perdite per le banche, che devono quindi in previsione accantonare fondi. La gestione del rischio di liquidità è cruciale, con valutazioni che indicano talvolta eccessivo ottimismo delle banche riguardo alla loro capacità di generare liquidità. Alcune mostrano un’eccessiva fiducia nel tempo necessario per convertire le attività in contante o fondi liquidi, e ciò potrebbe costituire un rischio.