Il sistema bancario italiano ha erogato il credito in modo corretto durante la pandemia e non ha utilizzato il sistema delle garanzie pubbliche per finanziare chi non lo meritava. Dopo alcune sentenze della magistratura che hanno giudicato non attivabili le garanzie di stato perché i prestiti erano stati accordati senza la necessaria prudenza ed in mancanza di un merito di credito dei beneficiari, un “tema di discussione” della Banca d’Italia – ne sono autori Emilia Bonaccorsi di Patti, Roberto Felici, Davide Moretti and Francesca Rinaldi – ridimensiona le paure circa un utilizzo poco virtuoso della rete di protezione attivata durante il periodo del covid. Non è servito insomma a mantenere in vita le “imprese zombie”.

Il testo analizza l’allocazione delle misure di sostegno alla liquidità in Italia durante la pandemia di Covid-19, utilizzando un dataset unico sui prestiti che consente di identificare singoli prestiti garantiti nell’ambito dei programmi di garanzia pubblica e quelli che hanno beneficiato di sospensioni di pagamento (moratorie legislative o volontarie). Il report ha confrontato i crediti accordati con i tassi di default verificatesi ad un anno dai finanziamenti.

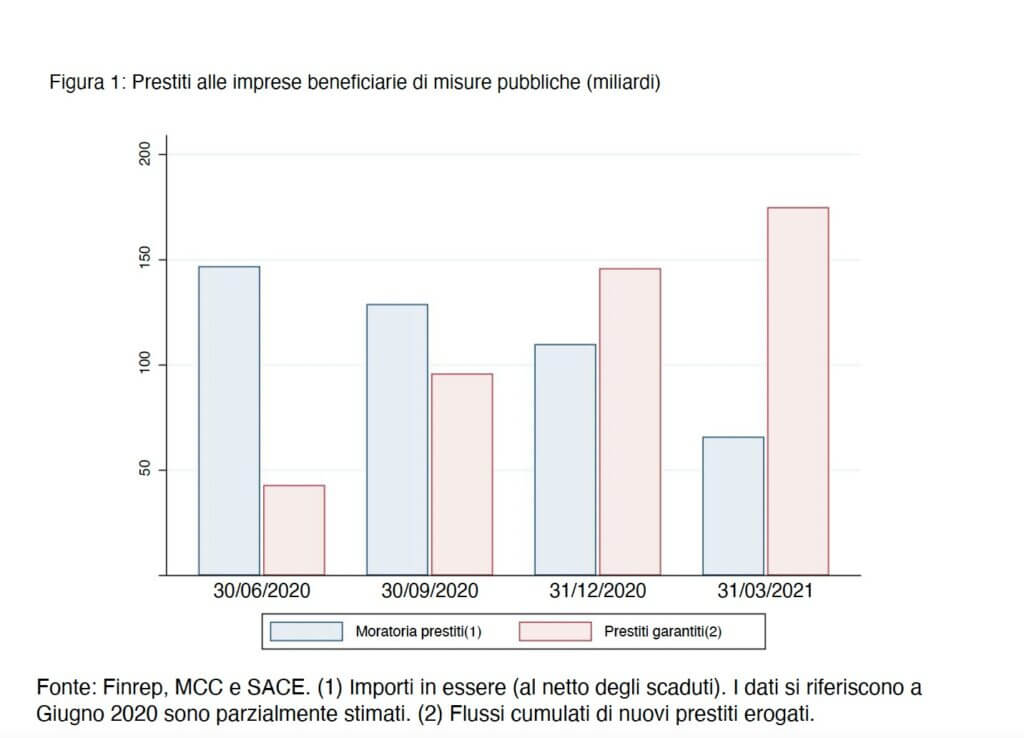

Si potrebbe obiettare – ammettono gli autori – che il periodo di osservazione ex post default “potrebbe essere troppo breve ma estenderlo ulteriormente includerebbe gli effetti dello shock del 2022, sui prezzi dell’energia sull’economia”. Già ma probabilmente avrebbe mostrato anche la resilienza di quei finanziamenti in una condizione di stress. Tra il marzo del 2020 ed il marzo del 2021 i finanziamenti assistiti da garanzia pubblica hanno sorpassato i €160 miliardi ed i prestiti per i quali è stata concessa una moratoria sono ammontati in tutto a €185 miliardi. Buona parte di questi finanziamenti rappresentava nuovo credito che è andato a sostenere le necessità delle PMI.

Lo studio si concentra sul rischio ex ante dei beneficiari del supporto creditizio e sul ruolo delle relazioni tra banche e imprese nell’assegnazione di tali misure. I risultati indicano che i debitori più rischiosi prima della pandemia avevano meno probabilità di ricevere un prestito garantito, suggerendo che le banche non hanno utilizzato il programma su larga scala per scaricare rischi preesistenti. Inoltre, le imprese che hanno beneficiato di moratorie erano più propense a ricevere prestiti garantiti, e le relazioni bancarie preesistenti influivano solo se quantitativamente rilevanti.

Lo studio mostra anche che le garanzie pubbliche sono state spesso impiegate per fornire credito a nuovi clienti, specialmente a imprese che non avevano preso in prestito o avevano prestiti inferiori alla soglia di segnalazione di 25.000 euro. Non si riscontrano evidenze che la capitalizzazione bancaria abbia influenzato l’assegnazione delle garanzie, e c’è solo debole evidenza che le garanzie abbiano influenzato l’espansione del credito da parte delle banche meno capitalizzate. Infine, si trova che i mutuatari che successivamente sono andati in default avevano meno probabilità di ottenere prestiti garantiti, il che non è coerente con un ruolo sistematico della selezione avversa o del rischio morale nel programma di supporto.