La qualità degli attivi bancari è leggermente peggiorata nel terzo trimestre del 2024, pur rimanendo elevata nel confronto storico. Lo sottolinea il nuovo rapporto sulla stabilità finanziaria (n.2/2024) pubblicato dalla Banca d’Italia secondo cui “il flusso dei nuovi crediti deteriorati in rapporto a quelli in bonis (tasso di deterioramento) si è mantenuto pressoché stabile rispetto a marzo, all’1,3 per cento. Tuttavia, nella media dei primi tre trimestri il tasso di deterioramento è aumentato rispetto al corrispondente periodo del 2023; la crescita è riconducibile ai prestiti alle imprese”.

L’incidenza dei crediti deteriorati sul totale dei finanziamenti (non-performing loans ratio, NPL ratio) a giugno era pari all’1,5 per cento al netto delle rettifiche. Il valore dell’indicatore per i gruppi significativi italiani è in linea con quello medio relativo al complesso degli intermediari soggetti alla supervisione diretta della Banca centrale europea.

Il tasso di ingresso in arretrato misura i ritardi di pagamento dei prenditori in bonis e tende ad anticipare il deterioramento del credito. Per l’insieme delle società non finanziarie l’indicatore si è collocato all’1,2 per cento a giugno; è moderatamente aumentato per le imprese nel settore delle costruzioni, mentre si è ridotto per le aziende operanti nei servizi immobiliari.

Non si osservano – sottolinea Bankitalia – “incrementi dell’indicatore sui finanziamenti alle famiglie per l’acquisto di abitazioni. La quota di prestiti per finalità di consumo in ritardo di pagamento è invece lievemente cresciuta (al 2,1 per cento, dall’1,9 di dicembre), soprattutto per l’ampliamento nel segmento dei prestiti personali”.

Dallo scorso dicembre l’ammontare dei prestiti nello stadio 2 della classificazione IFRS 9 è diminuito; in rapporto al totale dei prestiti in bonis, la percentuale è scesa di circa 1,4 punti percentuali, all’8,4 per cento, un valore più basso di quello osservato prima dello scoppio della pandemia (9,0 a dicembre del 2019). L’incidenza dei prestiti in stadio 2 è più alta per le banche meno significative rispetto a quelle significative.

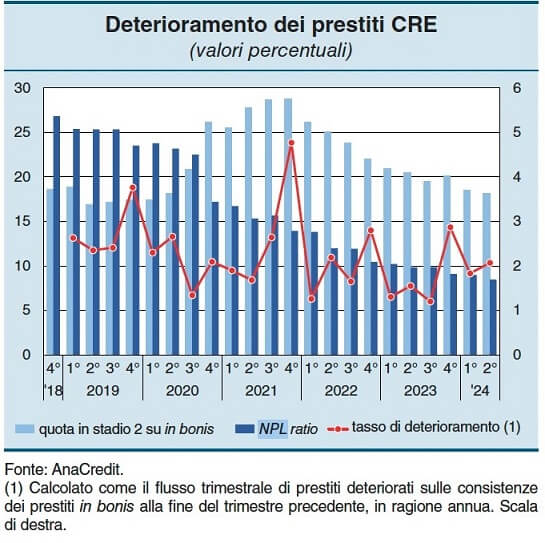

Si mantiene infine contenuta la vulnerabilità degli intermediari italiani derivante dai prestiti verso il comparto immobiliare commerciale (commercial real estate, CRE).