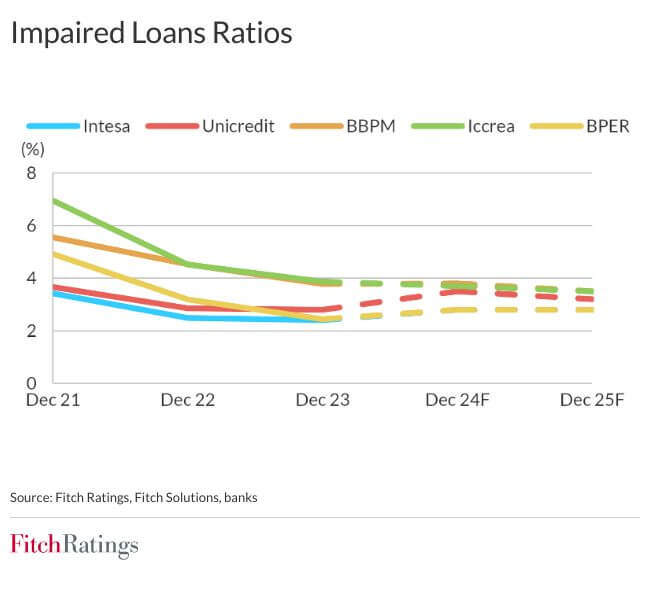

Le cinque principali banche italiane per quest’anno e il prossimo, possono dormire sonni tranquilli. Nessuna preoccupazione, almeno sul fronte NPL: secondo la previsione di Fitch Ratings, i rapporti dei crediti deteriorati dovrebbero rimanere al di sotto del 4%, nonostante la pressione sui mutuatari derivante dall’aumento dei tassi di interesse.

La previsione, riferita a Intesa Sanpaolo, UniCredit, Banco BPM, Iccrea e BPER, è contenuta in un recente studio sull’argomento in cui si afferma che il deterioramento della qualità degli attivi dovrebbe essere ‘limitato’. E ciò avverrà grazie a una concessione di prestiti prudente negli ultimi anni, al basso indebitamento del settore privato e a una leggera riduzione della disoccupazione. Le cinque banche – spiegano gli esperti di Fitch – hanno registrato il loro più basso rapporto di prestiti deteriorati in oltre un decennio nel 2023, nonostante una certa contrazione dei prestiti. Il rapporto mediano è sceso al 2,8% alla fine del 2023, non molto lontano da quello delle grandi banche in tutta Europa (circa 2,5%).

Inoltre la previsione contenuta nello studio afferma che gli effetti dei tassi di interesse più alti e dell’inflazione si potrebbero ripercuotere sui mutuatari quest’anno. Combinato con un contesto economico debole, questo potrebbe portare a un lieve aumento dei rapporti di NPL delle banche italiane.

Le cinque principali banche sono in ogni caso ben posizionate per attenuare il deterioramento della qualità degli attivi, avendo ridotto significativamente i rischi nei loro portafogli di prestiti negli ultimi anni attraverso cessioni, recuperi e cancellazioni, oltre ad aver rafforzato gli standard di concessione dei prestiti. I loro prestiti alle imprese si sono orientati verso società con una maggiore qualità creditizia e la concentrazione dei prestiti per settore è limitata.

L’esposizione delle banche al settore immobiliare commerciale (CRE) è generalmente inferiore rispetto a molte grandi banche europee, in relazione al capitale Tier 1 (CET1). L’indebitamento del settore privato in Italia è relativamente basso rispetto agli standard europei, il che offre ai mutuatari un margine maggiore per assorbire la pressione sulla loro capacità di rimborso del debito. Il debito societario è diminuito nel 2023 a causa della minore domanda di debito e dei criteri di concessione dei prestiti più severi delle banche. I prestiti ipotecari nel 2023 sono stati contenuti e il rapporto tra debito delle famiglie e reddito disponibile rimane inferiore alle medie europee. La leggera riduzione della disoccupazione prevista da Fitch per l’Italia entro il 2025 dovrebbe inoltre sostenere la qualità degli attivi. La disoccupazione ha avuto una media del 9% nel periodo 2019-2023 e si dovrebbe attestare – secondo il report – intorno al 7% nel 2024-2025.

Le rettifiche sui prestiti delle banche probabilmente aumenteranno nel 2024 “ma ci aspettiamo che rimangano a un livello sostenibile nel periodo 2024-2025, variando tra 25 e 75 punti base dei prestiti lordi, annualmente” dicono gli esperti di Fitch. Le buone performance della qualità degli attivi hanno permesso alle banche di accantonare riserve, principalmente sui loro esposizioni performanti, che potrebbero essere utilizzate per coprire le maggiori necessità di accantonamento sui nuovi prestiti deteriorati. UniCredit aveva riserve equivalenti a circa 40 punti base dei prestiti lordi a fine 2023, BPER circa 30 punti base e le altre tre banche circa 20 punti base.

Le banche italiane – prosegue lo studio – avevano un rapporto mediano dei prestiti di Stage 2 intorno al 10% a fine 2023, leggermente superiore alla media europea, ma con una copertura migliore (mediana: 5%), tranne per BBPM (2.6%), mitigata dall’uso di garanzie statali. I rapporti di Stage 2 riflettono riclassificazioni conservative a causa dei rischi legati alla pandemia e alla crisi energetica. Per Intesa e UniCredit, i rapporti riflettono anche l’esposizione alla Russia, sebbene in diminuzione. L’esposizione di Intesa è dovuta a transazioni transfrontaliere (meno dello 0.1% dei suoi attivi totali). L’esposizione di UniCredit è dovuta alla sua sussidiaria russa (meno dello 0.5% degli attivi totali).