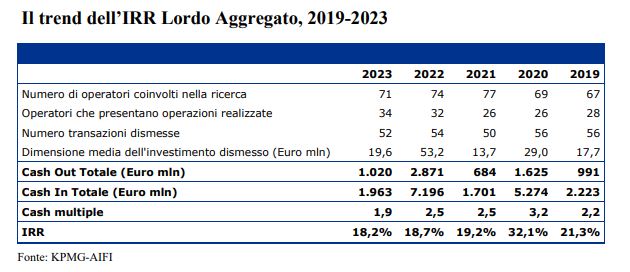

Si conferma molto vivace, al pari degli anni passati, il mercato del Private Equity. Nel corso del 2023 ha dato vita a prestazioni con un tasso interno di rendimento lordo (IRR Lordo aggregato) pari al 18,2%. È quanto emerge dalla periodica rilevazione realizzata da KPMG, in collaborazione con AIFI (l’Associazione italiana del Private Equity, Venture Capital e Private Debt) che monitora le operazioni di Private Equity e Venture Capital che coinvolgono i principali operatori italiani.

Nel complesso – fanno notare gli esperti di KPMG – il rendimento ottenuto evidenzia una solida performance dei fondi di Private Equity nel 2023. Nel corso dell’anno sono state registrate 52 operazioni di disinvestimento, ad opera di 34 operatori (su 71 partecipanti all’indagine), rispetto alle 54 transazioni del 2022 per un controvalore complessivo incassato dai fondi di Private Equity di 2 miliardi di euro, in flessione rispetto al 2022. Le operazioni hanno dato vita ad un ammontare investito di circa 1 miliardo di euro.

Se si guarda invece ai nuovi investimenti effettuati nel territorio italiano dagli operatori presenti nel campione, si registrano 108 operazioni, effettuate da 37 entità distinte, per un controvalore complessivo di 2,8 miliardi di euro. Le stime dicono che nell’ultimo decennio 2014-2023 gli operatori di Private Equity hanno investito in totale circa 40 miliardi di euro nel nostro Paese con un rendimento del 19,1%.

“Anche nel 2023 – sottolinea Max Fiani, coordinatore del rapporto KPMG – nonostante un mercato che ha visto una contrazione negli investimenti e disinvestimenti, i rendimenti della asset class Private Equity sono stati molto positivi. Il contributo degli operatori di Private Equity risulta fondamentale a supporto del Made in Italy e delle nostre filiere industriali, accompagnando percorsi di internazionalizzazione e di sviluppo manageriale”

“In Italia tuttavia la raccolta proveniente dagli investitori istituzionali è ancora troppo bassa – fa notare Anna Gervasoni, direttrice generale AIFI – perciò serve attivare un circolo virtuoso che indirizzi i flussi di capitale domestici a sostegno dello sviluppo delle imprese con ricadute positive su tutto il sistema”.