Con l’aumento dei tassi il mercato dei Non Performing Loans (NPL) si specializza. Il focus non è più, come in passato, sulla vendita di grandi portafogli distressed ma, piuttosto, nella gestione e, se possibile, nel risanamento dei crediti. Per far questo, occorrono operatori sempre più specializzati. E soprattutto competenze non soltanto nell’area dei crediti ma anche in quella del real estate, che rappresenta quasi sempre il collateral dei prestiti accordati dalle banche alla clientela. La valutazione integrata di questi due mercati è da sempre la caratteristica di illimity.

Andrea Clamer, head of Distressed Credit Division della banca di Corrado Passera, in questa intervista a Be Bankers, spiega come si fa a gestire in modo unitario due business distinti tra loro. E, in generale, come sta velocemente cambiando il mercato italiano dei crediti non performing obbligando i diversi settori a riorientare i loro business. Già nell’ultima semestrale di illimity sono visibili i cambiamenti in atto. La frenata nella cessione dei portafogli nel mercato italiano ha contratto i profitti lordi della banca in questo segmento (da 66,2 a 39,1 milioni di euro) che pure continua a rappresentare il 49% dei suoi utili lordi totali (€79,1 milioni).

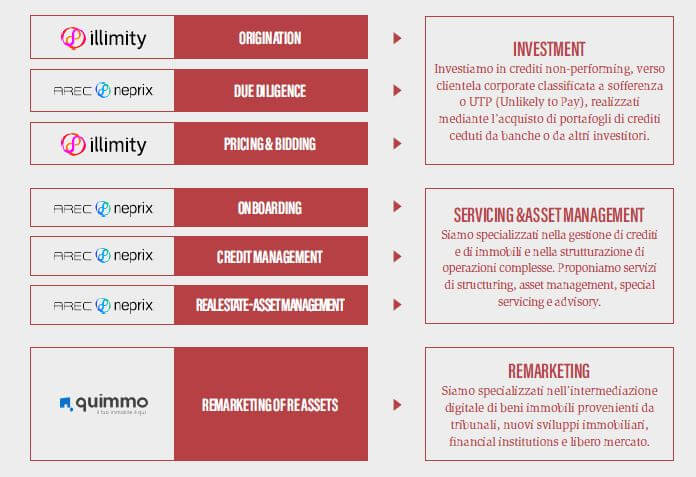

Allo stesso tempo nel conto economico iniziano ad apparire nuove voci. Ad esempio, la piattaforma telematica Quimmo per gestire le compravendite immobiliari, dove sono stati venduti asset per €100 milioni solo nel secondo trimestre 2023). O i nuovi fondi ad apporto per i crediti distressed (ICCT) ed i crediti real estate (IREC) che, insieme al fondo di private debt, hanno portato a 459 milioni gli asset gestiti dalla sgr del gruppo. Fino alla gestione del credito UTP corporate con la nuova ARECneprix, nata dalla fusione tra il servicer di illimity, neprix, con Arec, che presenta masse in gestione per circa 10, 8 miliardi di euro.

“Per il mercato dei crediti deteriorati immagino un futuro di forte specializzazione. Non ci saranno più servicer che fanno tutto, acquistando e gestendo grandi portafogli per generare economie di scala, ma operatori molto più focalizzati su segmenti specifici, dall’energy al real estate fino a diverse aree di business di crediti corporate. In questo contesto potremmo vedere meno player internazionali perché per operare sul territorio serve un forte radicamento e una profonda conoscenza di specifiche dinamiche e soprattutto una visione di medio/lungo periodo. Competenze che saranno considerate sempre più essenziali anche dalle banche che ricercheranno sempre più partnership strategiche con gli operatori distressed per avere un mix tra servizi e acquisto di crediti deteriorati”.

Facciamo un passo indietro, come è nata questa avventura?

Illimity nasce come spac nel 2018, con l’idea di specializzarsi sulle PMI, offrendo servizi in tutta la gamma del credito, dal performing al non performing. Assistiamo quindi sia aziende che vanno bene e che hanno bisogno di crescere, sia quelle che hanno avuto delle difficoltà ma che, con il giusto supporto, possono ripartire. D’altra parte, gestiamo i crediti delle aziende che non ce l’hanno fatta: anche in questi casi, una gestione corretta del credito può generare nuovo valore e avere un impatto positivo sul territorio.

E qui entra in gioco il settore real estate perché quando la banca eroga un finanziamento chiede una garanzia al debitore: circa l’80% dei crediti gestiti da illimity ha alla base una garanzia immobiliare e la banca ha sviluppato quindi una forte competenza in tale ambito, una competenza che oggi intendiamo valorizzare.

La vostra caratteristica è di valutare in modo integrato questi due business

È ovvio che quando ci si specializza nel gestire crediti distressed che hanno come sottostante il real estate, occorre anche valutare la garanzia, considerando l’ipotesi che quel bene un giorno potrebbe finire tra i tuoi asset o qualcun altro se lo potrebbe aggiudicare in asta. Quindi devi pagare quel credito anche in funzione di quello che sarà il valore di aggiudicazione in asta di quel bene. Noi facciamo attività corporate, non retail, quindi stiamo parlando sempre di logistica, data center, capannoni, uffici, hotel. Ma questo è il punto di partenza del rapporto che esiste tra credito e asset. Poi ci sono le evoluzioni, ed è su questo fronte su cui oggi stiamo lavorando.

Quali?

C’è un cambio di prospettiva e quindi di approccio. Ci capita sempre più spesso di fare deal sul credito quando l’asset sottostante ha una rilevanza tale da diventare prioritaria e premessa indispensabile per la ristrutturazione del debito. È ciò che è accaduto, ad esempio a Borgo Santopietro, bellissima realtà hospitality 5 stelle in Toscana. In considerazione di un asset ad elevato potenziale e della capacità unica dei proprietari di gestirlo, abbiamo ristrutturato il debito concedendo anche un finanziamento aggiuntivo, necessario a valorizzare l’hotel. Abbiamo inoltre creato strutture di finanziamento funzionali ad avvicinare l’asset alla banca, rafforzando così le nostre garanzie. L’intervento ha avuto successo e l’azienda ha potuto riprendere un percorso di crescita.

Come valutate gli immobili all’interno di un credito?

Abbiamo un approccio attivo sugli asset: come nell’esempio appena fatto, quando sono strategici per il business o di particolare pregio e riteniamo possano avere un certo tipo di sviluppo, diventano centrali nella nostra valutazione. Ma è qui che serve un’elevata competenza nel real estate, senza la quale non è possibile effettuare questo tipo di valutazioni. Una competenza che è necessaria anche nel caso di valutazione di asset connessi a crediti npl, soprattutto se large ticket, dove, pur avendo un approccio più tradizionale, è per noi comunque indispensabile ipotizzare correttamente un prezzo allineato a quello di probabile cessione in asta.

La garanzia dovrebbe svalutarsi meno del credito

Possibile, ma non usuale. Quando compri un portafoglio di crediti NPL e quindi in sofferenza dalle grandi banche, mediamente il valore dei collateral è inferiore del 50% al valore che aveva nelle perizie originali e poi noi dobbiamo ipotizzare che quell’asset possa essere aggiudicato in asta ad un valore, il judicial value, significativamente inferiore a quello di mercato, ovvero l’open market value. Occorre considerare anche il tempo per arrivare alla vendita di un asset in asta, magari 4 anni, e quindi nel calcolo c’è anche il costo del denaro per tutto questo tempo.

Illimity è acquirente o venditore di NPL?

illimity ha iniziato la sua attività da acquirente sulla fine del 2018 quando era ancora in corso la massiccia cessione degli NPL da parte delle banche. Degli originari 350 miliardi di non performing loans in mano alle banche, alla fine soltanto 60 miliardi sono rimasti nei loro bilanci, mentre il resto è stato acquisito da istituti specializzati e fondi e attualmente gestito da servicer. illimity si è rapidamente affermata come uno dei principali player di questo mercato: abbiamo comprato crediti deteriorati investendo complessivamente 2,8 miliardi, e finanziato soggetti terzi interessati ad acquisire NPL, arrivando ad erogare 800 milioni di euro in questo specifico ambito. L’acquisizione di Arec, società specializzata nella gestione di UTP con focus sul segmento corporate real estate, e la sua successiva integrazione con il servicer di illimity, neprix, ha portato alla nascita di un’Asset Solutions & Structuring Company che oggi gestisce un portafoglio di NPE da 10 miliardi di euro di gross book value, sia della banca sia di terzi.

Ora l’esigenza del mercato sta cambiando. Più che vendere portafogli di crediti non performing le banche puntano a sistemare le posizioni, gestirle anche attraverso nuova finanza, ristrutturare i debiti. Una priorità condivisa dagli operatori del mercato. Insomma, l’obiettivo oggi è gestire al meglio gli NPL o trasformare quel credito UTP in un credito performing, risanando il maggior numero possibile di aziende cui fanno capo i complessivi 350 miliardi di crediti deteriorati.

Come si è giunti a questo cambiamento di mercato? È pesato l’effetto tassi d’interesse?

Da un lato, molto del lavoro che doveva essere fatto dalle banche sui crediti distressed, come detto, è stato fatto, anche se mi aspetto che altri nodi sulle criticità delle imprese verranno al pettine quando gli interventi straordinari di garanzia statale sul credito cesseranno di produrre i loro effetti.

In questo contesto, anche l’aumento dei tassi d’interesse ha rallentato la compravendita di portafogli NPL perché quando compri NPL investi di fatto a tasso fisso, ovvero paghi 10 oggi stimando di incassare 15 domani, un incasso che resta invariato nonostante l’aumento del costo del denaro.

Ma i finanziamenti originari possono essere anche a tasso variabile

Nell’acquisto di un NPL non rileva perché non si investe sul contratto di credito originario, ma sulla stima del possibile incasso derivante dalla vendita dell’asset o dall’accordo stragiudiziale con il debitore che pagherà solo una parte del debito originario.

Questo nuovo contesto di mercato è sfidante per illimity

Se una fase di tassi elevati è positiva per l’attività di credito della banca, d’altra parte è certamente più sfidante sul fronte dell’attività in ambito distressed. Fortunatamente, abbiamo la possibilità di far evolvere il nostro modello di business guardando, ancora una volta, alle reali esigenze del mercato. Ed è proprio su questo che siamo oggi concentrati: stiamo sviluppando le aree di attività ad elevata specializzazione come quella in ambito distressed energy, settore su cui per primi ci siamo attivati, e real estate con un diverso approccio e il cambio di prospettiva descritto. In questa fase, identificare progetti ad elevato potenziale connessi a crediti distressed può permetterci anche di strutturare finanziamenti di particolare interesse.

Illimity è anche attiva come servicer nella gestione di crediti che rimangono all’originator, ha società specializzate per gestire e vendere gli immobili, tra cui la nuova piattaforma Quimmo. Infine, la sua SGR ha lanciato fondi al cui interno vi sono asset provenienti da crediti deteriorati. Di che si tratta?

illimity SGR ha lanciato, tra gli altri, due fondi di turnaround ad apporto, ICCT (crediti con componente industriale) e IREC (crediti real estate). Con riferimento a questi fondi, l’SGR offre alle banche che apportano i crediti quote del fondo in cambio di quegli asset che si impegna a gestire. In questo modo le banche ottengono diversi benefici. Da un lato affidano i crediti a operatori specializzati, dall’altro possono anche avere un effetto di derecognition: uscendo dai loro bilanci, questi crediti non assorbono più capitale. Infine, grazie all’apporto, la banca non rinuncia ai benefici che possono derivare dal ritorno in bonis dell’azienda cui fa capo un credito UTP.

illimity SGR nasce con l’obiettivo

di operare e svilupparsi negli ambiti strategici di elezione di illimity Bank e rappresentare un operatore professionale per l’istituzione, amministrazione, gestione, organizzazione, promozione e commercializzazione di FIA.

illiimity SGR ad agosto 2022 ha avviato illimity Real Estate Credit Fund (iREC) che investe in crediti deteriorati, sia UTP che NPL, garantiti da asset immobiliari diversificati. Si tratta di un fondo mono-comparto ed emette una unica classe di quote («Quote Crediti»)

sottoscritte da banche e società di leasing, e liberate a fronte della cessione di crediti.

La gestione strategica ed operativa dei crediti immobiliari è realizzata sinergicamente nell’ambito del gruppo illimity, facendo leva sulle consolidate competenze, sui verticali e sul track record nel Distressed Credit Real Estate.

Ma nella sostanza il rischio per la banca non cambia: scambia semplicemente un rischio di credito con un rischio di investimento.

Nella forma sì, nella sostanza il cambiamento è significativo. Come detto, ci si affida a operatori specializzati che hanno l’interesse e l’obiettivo di riportare in bonis i crediti.

Certamente la performance del fondo è legata alla performance del credito e guardando all’andamento dei nostri fondi credo che i quotisti possano essere soddisfatti: già il 50% degli UTP conferiti al nostro primo fondo, ICCT, sono crediti tornati in bonis, con evidente beneficio non solo per gli investitori, ma soprattutto per gli imprenditori e le loro imprese.

Poi vi sono anche iniziative aperte al settore private

Ci sono iniziative differenti che ora stanno evolvendo. Vi sono per esempio piattaforme attive in particolare in ambito Crowdfunding real estate – che in pochi minuti raccolgono le somme necessarie a sviluppare specifici progetti immobiliari. È una sorta di direct lending e stanno nascendo molte piattaforme di questo tipo.

Per tornare ad illimity nella vostra relazione semestrale si parla anche di fondi dedicati ai crediti granulari

I crediti granulari sono crediti erogati nel settore retail, per esempio il credito al consumo, ambito in cui saremo operativi attraverso la nostra SGR a breve. Sarà comunque un’attività marginale in quanto vogliamo restare concentrati sui crediti corporate.