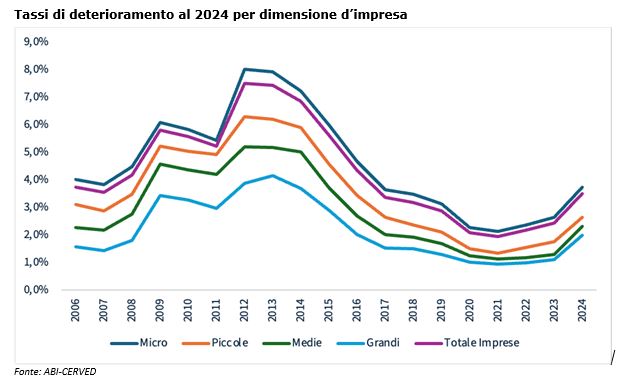

I crediti deteriorati tornano a crescere a causa della politica monetaria restrittiva e del contesto economico ancora debole. Secondo l’Outlook ABI-Cerved 2024-26 appena presentato, nel 2024 il tasso di deterioramento del credito delle imprese si assesterà al 3,5% (innalzandosi dal 2,4% dello scorso anno). Il trend nel 2025 invece porterà ad un lieve calo (3,2%), grazie ad una maggiore crescita economica e il minor livello atteso dei tassi di interesse. Infine nel 2026 il tasso di deterioramento previsto sarà al 2,7%, al di sotto del livello del 2019 (2,9%).

La sfida per le imprese

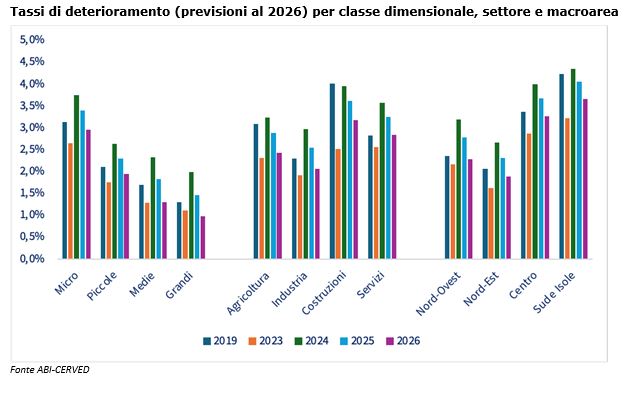

Le aziende più colpite dall’aumento degli NPL sono le micro – imprese (dal 2,7% al 3,7%) e le medie imprese (dall’1,3% al 2,3%). In difficoltà le attività che operano nelle costruzioni (dal 2,5% al 4,0%), soprattutto di media dimensione (dal 2,7% al 4,8%), e le aziende del Sud Italia (dal 3,2% al 4,4%), in particolare le microimprese (dal 3,4% al 4,6%). Banca d’Italia riferisce di un aumento, seppur ancora limitato, dei tassi di deterioramento delle società non finanziarie, che mostra un valore pari al 2,43% nel complesso del 2023 (contro il 2,18% dell’anno precedente). Il 2023 presenta inoltre una dinamica in crescita lieve ma costante anche per il comparto delle famiglie.

“Il livello atteso per quest’anno – afferma Carlo Purassanta, presidente esecutivo di Cerved – resta lontano dai livelli record raggiunti in passato, a testimonianza di una migliore redditività e posizione patrimoniale delle imprese italiane nell’ultimo decennio”.

“Il livello del rischio di credito per il mondo bancario italiano – per Gianfranco Torriero, vice direttore generale vicario dell’ABI – risulterà, nel prossimo futuro, superiore a quanto sperimentato nell’ultimo biennio ma grazie all’affinamento delle tecniche di gestione del rischio delle banche l’intensità di tale aumento risulterà, tuttavia, contenuta nel confronto storico”.

Nel 2024, i tassi di deterioramento dei crediti aumentano per tutte le dimensioni aziendali: microimprese e medie imprese crescono dell’1%, mentre piccole e grandi imprese dello 0,8% e 0,9%. I settori più colpiti sono le costruzioni (+1,5%) e l’industria (+1,1%), con le costruzioni che registrano i tassi più alti. I tassi di deterioramento nel 2024 per agricoltura (3,2%), industria (3,0%) e servizi (3,6%) superano i livelli pre-Covid, mentre le costruzioni eguagliano il tasso del 2019.

Le previsioni per il 2025-26

Le previsioni dei flussi di nuovi NPL per il 2025/26 mostrano una ripresa economica moderata, con una minore restrittività della politica monetaria. La domanda di beni e servizi aumenterà grazie alla ripresa del reddito reale e alla riduzione dei tassi di interesse da parte della BCE, iniziata a giugno 2024. Il Pil crescerà costantemente, seppur a tassi contenuti. Il tasso di deterioramento dei crediti è previsto al 3,5% nel 2024, con un calo al 3,2% nel 2025 e al 2,7% nel 2026. La riduzione sarà più marcata per medie e grandi imprese. Nel 2025, tutti i settori vedranno un calo dei nuovi crediti deteriorati, con l’industria in miglioramento dal 3,0% al 2,5%. Nel 2026, l’agricoltura registrerà il calo più significativo. A livello territoriale, il Nord-Ovest e il Nord-Est vedranno le maggiori riduzioni, mentre il Sud e le Isole rimarranno le aree più rischiose, seguite dal Centro. Entro il 2026, tutte le aree mostreranno valori inferiori rispetto al 2019.

La situazione al Sud

Il Mezzogiorno, secondo lo studio Abi – Cerved, registra l’incremento più consistente, portandosi dal 3,2% del 2023 al 4,4% del 2024, il valore più elevato tra tutte le macroaree. Il debito delle aziende del Sud verso le banche – conferma un report del Centro studi di Unimpresa, che ha elaborato dati della Banca d’Italia definiti al 31 dicembre 2023 – ammonta a 7 miliardi di euro, suddivisi in 3 miliardi di sofferenze, 3,4 miliardi di inadempienze probabili e 600 milioni di rate scadute. La Campania è la regione con il maggior debito, seguita da Puglia-Basilicata e Sicilia. In confronto, la Lombardia ha il record nazionale con 8 miliardi di euro di arretrati, seguita da Lazio ed Emilia-Romagna.

Il Nord Ovest è l’area più critica con 10,5 miliardi di crediti deteriorati, seguito dal Nord Est con 7,7 miliardi e dal Centro con 8,7 miliardi. Il Sud e le isole hanno rispettivamente il 14,9% e il 5,9% del totale nazionale. Il rapporto di Unimpresa sottolinea il rischio per l’economia italiana dovuto alla difficoltà delle imprese nell’accedere al credito e agli alti tassi variabili. La tassa sugli extraprofitti bancari doveva aiutare le imprese, ma secondo Unimpresa non ha raggiunto l’obiettivo. Le sigle sindacali lamentano l’eccessiva tassazione su lavoratori e pensionati e la crescente povertà al Sud, aggravata dall’inflazione e dalla mancanza di interventi governativi.