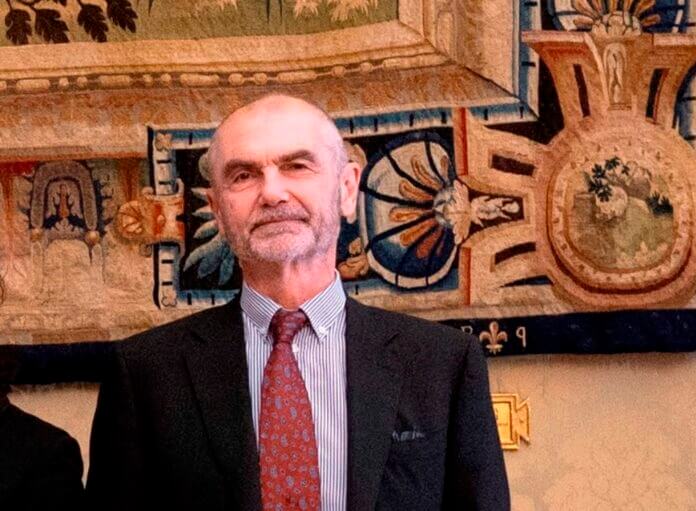

Ci sono tenui segnali di aumento dei crediti deteriorati. Tuttavia a sostenere il credito possono contribuire le riserve macroprudenziali, parola di Paolo Angelini. Il vicedirettore generale della Banca d’Italia in un’intervista a Milano Finanza ha detto la sua su vari temi, dagli NPL alla gestione delle crisi a livello europeo. L’esperto, dal 2021 membro del direttorio di Bankitalia, in passato ha lavorato a lungo al servizio studi di Via Nazionale nel settore monetario e finanziario, prima di diventare vice capo e nel 2019 capo della Vigilanza bancaria.

NPL sotto controllo

Secondo Angelini, le previsioni dei principali operatori e degli esperti indicano che la qualità del credito potrebbe peggiorare nei prossimi due anni. Appaiono già alcuni segnali evidenti tra i debitori più fragili, ma restano ancora deboli. Tuttavia, le previsioni di un aumento dei crediti deteriorati sono state più volte smentite negli ultimi anni.

Con un contesto macroeconomico che suggerisce una crescita, seppur lenta, sembra improbabile che gli NPL diventino un problema significativo. Tuttavia per il vicedirettore ci sono due punti da considerare. Anzitutto, l’incertezza geopolitica è elevata e potrebbe peggiorare la situazione improvvisamente. Secondo punto: la lentezza del sistema giudiziario civile in Italia contribuisce all’accumulo di crediti deteriorati. Una questione che non è stata ancora risolta.

Le riforme di Basilea 3

Interrogato dalla testata finanziaria circa le crisi di Credit Suisse e Svb, Angelini ha evidenziato che rispetto alle crisi degli anni precedenti la clientela ha ritirato i depositi con grande rapidità, quasi all’istante. Riguardo le riforme di Basilea 3 il membro del Direttorio Bankitalia ha ricordato che in Europa le nuove norme entreranno in vigore a gennaio e l’attenzione è mirata alla loro introduzione. Ad ottobre scorso, ha inoltre aggiunto, il Comitato di Basilea ha pubblicato un’analisi delle crisi del 2023, avviando una riflessione sul tema.

Europa e crisi bancarie

Riguardo il tema dell’Unione bancaria Angelini ha sottolineato che, a suo dire, vari disaccordi politici hanno finora impedito di costruire un sistema europeo di protezione dei depositi. Un sistema cioè in grado di superare l’attuale frammentazione che circoscrive ai singoli ordinamenti nazionali il finanziamento e l’attuazione degli interventi a tutela dei depositanti in caso di crisi. Ciò limita l’integrazione tra i sistemi bancari nazionali.

Inoltre, secondo l’esperto, nel sistema di gestione delle crisi in Europa c’è un quadro condiviso per fronteggiare il fallimento delle grandi banche, fondato sulla procedura della risoluzione, mentre invece per le banche medie e piccole la gestione della crisi rimane affidata a normative nazionali differenziate e ad autorità locali. In proposito, ha ricordato, ci sarebbe una proposta di armonizzazione presentata dalla Commissione Ue un anno fa, che prevede, tra le altre cose, una parziale estensione della risoluzione alle banche medie ma i lavori su di essa non si chiuderanno prima del prossimo rinnovo del Parlamento europeo.

Serve una financial stability exemption

Infine, Angelini ha evidenziato che secondo Bankitalia è necessario prevedere una “financial stability exemption”, cioè una esenzione per la stabilità finanziaria, utile per impiegare risorse pubbliche nelle emergenze. La crisi finanziaria del 2008 – ha spiegato – ha portato molti Paesi come Stati Uniti, Germania, Olanda e Spagna, a intervenire con risorse pubbliche per stabilizzare i sistemi bancari e prevenire il contagio della crisi. Da questa esperienza è nata una normativa, nota come bail-in, che attribuisce il finanziamento della risoluzione delle crisi principalmente alle risorse finanziarie “interne” che le banche devono accumulare per coprire potenziali perdite.

L’utilizzo di risorse “esterne” non è escluso, ma è fortemente limitato e regolato da parametri rigidi, specialmente nell’Ue. L’esenzione per la stabilità finanziaria – ha concluso – offre flessibilità nell’utilizzo di risorse esterne, consentendo alle autorità di usarle in casi eccezionali per mantenere la stabilità del sistema. Un esempio recente è il caso di Credit Suisse: le autorità svizzere, pur avendo un piano di risoluzione della banca, hanno optato per una strategia che ha portato a un’effettiva attivazione di un’esenzione per la stabilità finanziaria.