Pubblicata la periodica indagine di Banca d’Italia sul credito territoriale

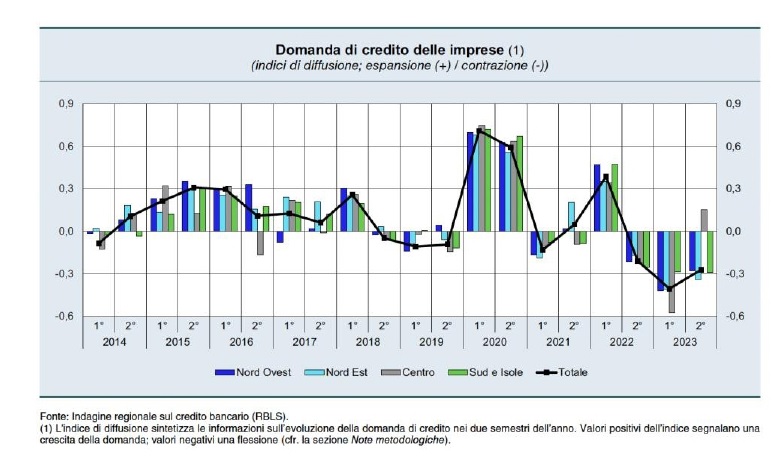

Nel secondo semestre del 2023 è proseguita la contrazione della domanda di credito delle imprese per tutte le aree del Paese ad eccezione del Centro, in cui le richieste di finanziamenti sono tornate a crescere moderatamente. Lo segnala la periodica indagine territoriale sul credito (Regional Bank Lending Survey, RBLS), condotta dalla Banca d’Italia su un campione di 244 banche. Sulla riduzione della domanda al Nord e nel Mezzogiorno hanno inciso – spiega il report di via Nazionale – oltre che l’indebolimento della congiuntura e i più elevati tassi di interesse praticati dalle banche, il maggior ricorso all’autofinanziamento e le minori esigenze per la ristrutturazione delle posizioni debitorie pregresse. La domanda destinata alla copertura del capitale circolante è cresciuta al Centro-Sud, quella finalizzata al finanziamento degli investimenti è aumentata solo al Centro.

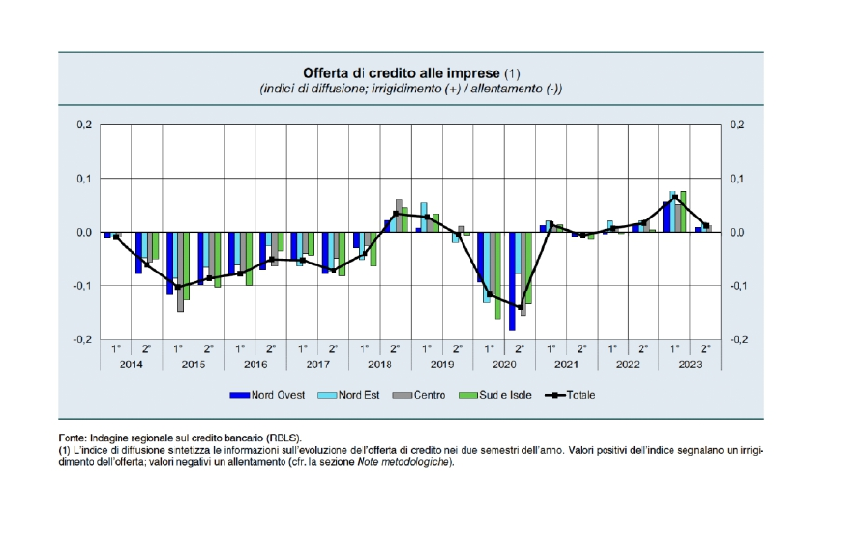

Nello stesso periodo i criteri di offerta di credito alle imprese si sono lievemente irrigiditi nelle regioni centro-settentrionali e sono rimasti invariati nel Mezzogiorno. La maggiore cautela si è manifestata attraverso la richiesta di maggiori garanzie, una riduzione delle quantità offerte e un incremento degli spread applicati sulle posizioni giudicate più rischiose; gli spread praticati in media sui prestiti si sono invece contratti. Gli intermediari prevedono, per il primo semestre dell’anno in corso, un aumento delle richieste di credito da parte delle imprese e un ulteriore, moderato, inasprimento delle politiche di concessione dei prestiti.

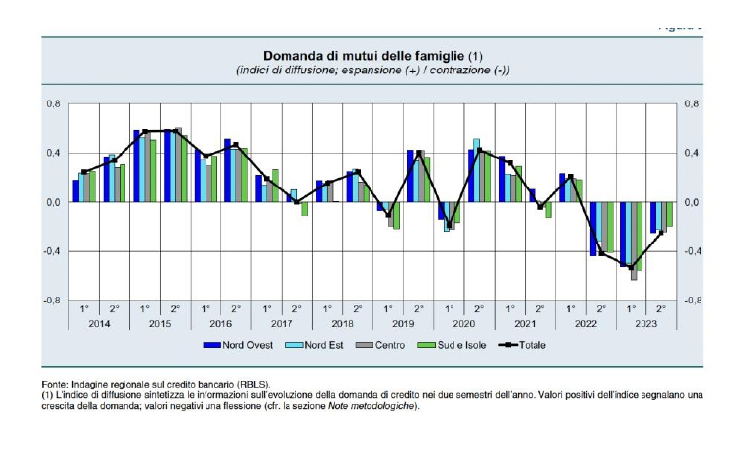

Nel secondo semestre del 2023 la domanda di mutui per l’acquisto di abitazioni e di crediti per finalità di consumo da parte delle famiglie è diminuita fortemente in tutte le aree del Paese.

I criteri di offerta sui mutui per l’acquisto di abitazioni si sono lievemente irrigiditi in tutte le ripartizioni geografiche. La durata media dei mutui erogati nel 2023 è ulteriormente aumentata, mentre è diminuito il rapporto tra il valore del finanziamento e quello dell’immobile (loan to value at origination). I criteri di offerta dei prestiti finalizzati al consumo sono peggiorati in tutte le ripartizioni territoriali.

Nel primo semestre dell’anno in corso le banche si attendono un ulteriore calo della domanda di mutui mentre le richieste di credito al consumo dovrebbero tornare ad aumentare. I criteri di offerta applicati sui mutui dovrebbero restare invariati, a fronte di un lieve irrigidimento di quelli praticati sul credito al consumo.

Nel 2023 i risparmiatori hanno preferito i titoli di Stato nelle loro scelte di allocazione del risparmio e le banche hanno aumentato le remunerazioni sui depositi.